股票配资可靠吗? 业绩连亏的海王生物迎国资入主

发布日期:2024-08-01 09:14 点击次数:140

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

1. 查证公司合法性:首先要查证该公司是否具备合法经营资质,例如是否在相关监管机构注册并获得执照。可以通过查阅监管机构的官方网站或咨询相关机构的工作人员来确认。

来源:北京商报

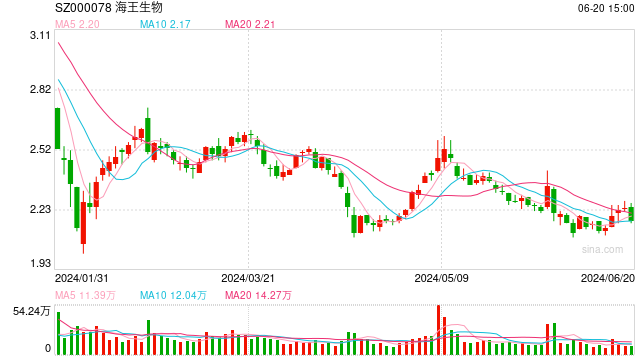

筹划逾两年,海王生物(000078)重大事项终于落地。7月29日早间,海王生物发布公告称,公司控股股东将变更为广东省丝绸纺织集团有限公司(以下简称“丝纺集团”),公司实际控制人将变更为广东省人民政府。此次易主将通过股权转让、放弃表决权、定向发行股票的形式实现。拟易主国资背后,海王生物2022—2023年归属净利润连亏两年,2023年巨亏16.9亿元,而这是公司前期激进扩张的结果,导致大额商誉减值,从而吞噬公司净利润。此次交易存在业绩承诺,如业绩承诺能够顺利完成,海王生物也将迎来扭亏。

实控人拟变更

7月29日早间,海王生物公告了即将易主的消息。

公告显示,7月28日,丝纺集团与海王生物控股股东深圳海王集团股份有限公司(以下简称“海王集团”)签署了《股份转让协议》,约定海王集团将其持有的公司3.16亿股无限售条件流通股通过协议转让的方式转让给丝纺集团,占截至公告披露日公司股份总数的11.48%(约占限制性股票回购注销完成后公司股份总数的12%)。本次股份转让的转让价格为2.43元/股,标的股份转让总价款共计7.67亿元。

同时,丝纺集团与海王集团及其一致行动人张思民、张锋、王菲签署《表决权放弃协议》,海王集团、张思民、张锋、王菲放弃其持有的剩余公司股份对应的表决权。

为进一步巩固控制权,海王生物拟筹划向特定对象发行股票,丝纺集团及其控股股东广东省广新控股集团有限公司拟以现金方式全额认购公司向特定对象发行的新股。拟合计认购公司定向发行股票不超过6.2亿股,占协议签署日公司股份总数的22.54%。

上述权益变动后,丝纺集团及其一致行动人将合计持有海王生物表决权比例为27.76%,将成为公司控股股东,公司实际控制人将变更为广东省人民政府。

不过,上述易主事项在二级市场反应一般,7月29日,海王生物收跌5.88%,收盘价为2.4元/股,总市值为66.02亿元。

实际上,海王生物早有国资入主预期,此次重大事项已筹划逾两年。早在2022年3月,海王生物就公告称,公司拟筹划重大资产重组及控股股东筹划混合所有制改革事项。在筹划过程中,深交所还因进展缓慢对公司进行问询。

针对公司相关问题,北京商报记者向海王生物方面发去采访函,不过截至记者发稿,未收到公司回复。

去年巨亏16.9亿元

迎来国资入主的海王生物,近年来业绩承压严重,去年归属净利润亏损16.9亿元。

资料显示,海王生物属于医药行业细分领域中的医药流通企业。公司形成了涵盖医药研发、医药制造、医药商业流通的“研-产-销”完整产业链,为国内综合性大型医药企业。

财务数据显示,2020—2023年,海王生物归属净利润出现四年三亏,当期实现的营业收入分别约为400.2亿元、410.5亿元、378.3亿元、364.2亿元;对应实现的归属净利润分别约为-2.89亿元、0.93亿元、-10.27亿元、-16.9亿元,2023年出现净利增亏。

对于2023年业绩变动的原因,海王生物解释称,报告期内,受集中带量采购、国家医保谈判降价等政策的冲击,叠加公司主要医院客户资金持续紧张,应收账款回款周期持续拉长,影响营运资金周转导致公司营业收入及毛利率下滑。

此外,报告期内,部分下属子公司业绩降幅较大,盈利水平未达预期,公司对存在商誉减值迹象的子公司计提商誉减值准备共8.76亿元,占2023年度经审计归属净利润绝对值的比例为51.83%。

2022年,海王生物同样计提大额商誉减值准备,当期计提5.24亿元,占2022年度经审计归属净利润绝对值的比例为50.98%。

连续两年被商誉减值拖累业绩的海王生物,截至一季度末,账上仍有8.63亿元商誉悬顶,存在进一步减值的风险。海王生物曾表示,公司若完成此次重大事项,将有利于优化公司资产结构,降低资产负债率,提高资产流动性。截至一季度末,海王生物资产负债率高达86.97%,资产负债率高企。此外,海王生物一季度末应收账款高达173.6亿元。

存业绩承诺

此次交易设置了业绩承诺,这也意味着,如果业绩承诺顺利完成,海王生物将实现扭亏。

公告显示,海王集团、张思民承诺,海王生物在2025年度、2026年度、2027年度三个会计年度期间分别实现的净利润不低于3亿元、4亿元、5亿元,三年累计净利润不低于12亿元;并且于2025年度、2026年度、2027年度分别实现的归属净利润不低于2亿元、2.5亿元、3亿元,三年累计归属净利润不低于7.5亿元。除非协议另有说明,公司实现的净利润应以经审计的合并财务报表的净利润为基准,在扣除非经常性损益后,以孰低者为准,不剔除股份支付及商誉减值影响。

此外,协议就公司治理作出安排,公司董事会由9名董事组成,其中独立董事3名,非独立董事6名。丝纺集团有权向海王生物提名4名非独立董事候选人和2名独立董事候选人;丝纺集团有权向公司提名1名非职工代表监事候选人;此外,公司的财务负责人(财务总监)、1名副总经理由丝纺集团推荐的人员担任,由公司董事会聘任。

中央财经大学证券期货研究所研究员杨海平在接受北京商报记者采访时表示,上市公司易主国资可能的影响主要是两个方面。一是通过优化股权结构,进一步优化治理结构,将上市公司纳入国资国企管理体系之中,带来管理体制变革的契机,提升上市公司的战略管理水平和内控合规能力。二是使上市公司的发展更好地融入地区产业体系培育发展战略中,带来战略协同效应,进而提升其影响力。国资入主可以实现资本实力的提升、战略管理和风险管理能力的提升,加快机制改革,优化选人用人机制及决策机制,更有利于上市公司扭亏增盈。

中国企业资本联盟副理事长柏文喜持同样态度。柏文喜表示,对于上市公司来说,国资入主后,公司会调整治理结构,引入更多的专业化人才和管理模式,从而提高公司的运营效率和盈利能力。此外,国资可能会通过注入资金、资产重组等方式,降低公司的财务风险,避免大额商誉减值等风险因素对公司的利润造成影响。

北京商报记者 丁宁

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何松琳 股票配资可靠吗?

栏目分类